В сфере контейнерных перевозок заметны признаки того, что рынок достиг дна (по крайней мере, на данный момент)

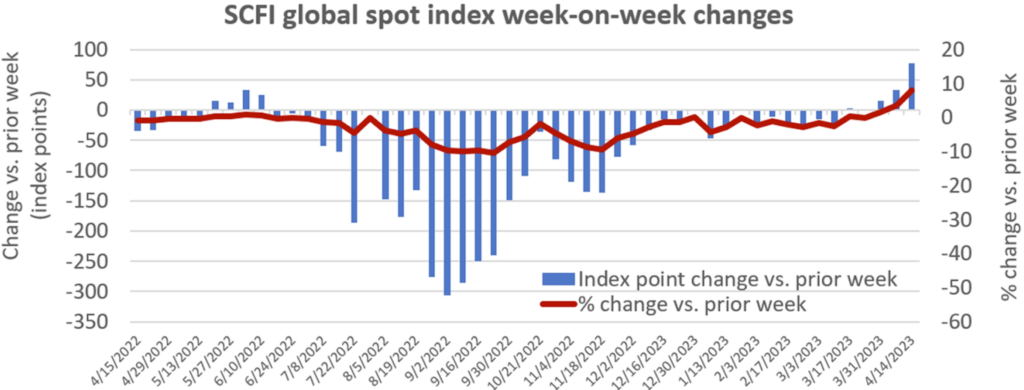

Шанхайский индекс контейнерных перевозок (SCFI) — показатель спотовых ставок на контейнерные перевозки — продолжил рост третью неделю подряд после девяти месяцев непрерывного снижения.

Индекс SCFI в пятницу составил 1 033,65 пункта, что на 8% выше по сравнению с предыдущей неделей (в недельном исчислении). Маршрут Китай-США, Западное побережье, на который приходится 20% веса индекса, подскочил на 29% в недельном исчислении и составил 1 668 долларов за сорокафутовый эквивалент (FEU).

«Фрахтовые ставки резко выросли на фоне GRI [общего повышения ставок] в середине апреля, в основном из-за повышения ставок на транстихоокеанских, ближневосточных и латиноамериканских маршрутах», — сообщила Linerlytica в понедельник.

SCFI, который специально измеряет грузопотоки из Китая, в настоящее время вырос на 14% по сравнению с минимумом цикла в 906,55 пункта за неделю, закончившуюся 10 марта. Больше всего индекс снизился в сентябре прошлого года.

Еще нет четкого направления

Однако различные спотовые индексы не дают четкой картины. Они демонстрируют плато на очень низких уровнях ставок и не показывают направления.

Глобальный сводный индекс Drewry World Container Index (WCI) не изменился за неделю, завершившуюся в четверг. В отличие от SCFI, WCI показал, что спотовые ставки на маршруте Шанхай-Лос-Анджелес снизились на 4% в недельном исчислении и составили 1 674 долларов за FEU.

Глобальный сводной индекс Freightos Baltic Daily Index (FBX) по состоянию на пятницу снизился на 2% в недельном исчислении. Оценка FBX на маршруте Китай-Западное побережье осталась неизменной на уровне 1 005 долларов за FEU.

Спотовая ставка Platts на маршруте Северная Азия-Западное побережье Северной Америки выросла на 19% в недельном исчислении и составила 1 250 долларов за FEU, что отражает тенденцию, наблюдаемую в SCFI. Напротив, индекс краткосрочных ставок XSI-C Xeneta для маршрута Дальний Восток-Западное побережье практически не изменился в недельном исчислении (снижение на 0,5%) и составил 1 151 доллар за FEU в пятницу.

При рассмотрении более широких перспектив доходов от судоходных компаний возникает два важных вопроса: что насчет контрактных ставок, которые важнее, чем спотовые?

И что насчет массивной волны новых судов, которая начала обрушиваться на рынок в марте, и будет продолжаться как минимум до 2025 года?

Следующий фактор: «Конец сокращения складских запасов»

«Акции Zim [NYSE: ZIM] продолжают оставаться самыми обсуждаемыми в моей сфере охвата», — сказал Омар Нокта, аналитик Jefferies, который занимается широким спектром транспортных акций, от танкеров до сухогрузов и контейнерных перевозок. По его словам, каждый день акции Zim покупаются и продаются на сумму около 90 миллионов долларов, поэтому «они очень активно торгуются».

Сильный фокус Zim на рынке Азия-США (в основном на Восточном побережье) и его широкая известность на спотовом рынке «сделали его имя нарицательным — это, вероятно, лучший способ на западных рынках выразить свое мнение о фрахтовых ставках». Это одна из причин, почему в последнее время на него делают много ставок».

Акции Zim, как и другие акции компаний, занимающихся контейнерными перевозками, сильно упали после пика. Но в понедельник акции закрылись с повышением на 24% по сравнению с 6 апреля.

Инвесторы думают: «У отрасли могут возникнуть проблемы в течение следующих двух лет, когда будут доставлены новые суда, но в ближайшем будущем то, что будет стимулировать акции, — это конец сокращения запасов и начало их пополнения».

Акции контейнерных линий против акций арендодателей контейнерных судов

Акции контейнерных линий, таких как Zim, и арендодателей контейнерных судов, таких как Global Ship Lease (NYSE: GSL), росли вместе с ростом ставок во время бума и упали, когда после пика ставки рухнули.

Одно из недавних предложений по акциям контейнерных перевозок связано со стоимостью: цены на акции резко упали и не отражают текущую стоимость компаний.

Для арендодателей — компаний, предоставляющих в лизинг вместимость судов судоходным компаниям, — как ставки тайм-чартеров, так и стоимость активов контейнеровозов поднялись с минимума.

Индекс Harpex, который измеряет глобальные ставки тайм-чартера, с конца февраля растет. Судовая брокерская компания Braemar сообщила в понедельник, что «ажиотаж на рынке фрахтования контейнеров [судов] продолжается» и «цены на активы продолжают расти… поскольку периоды фрахтования в некоторых секторах заметно удлиняются».

По словам Нокта, стоимость контейнерных линий было сложнее оценить, «потому что эти компании имеют чистую денежную позицию и торгуются ниже балансовой стоимости, поэтому определенно есть мнение, что они не дорогие, но инвесторы пытаются оценить: Насколько они дешевы? Сколько мы должны рассчитывать на убыточные [периоды]?»

Деятельность судоходных компаний, несмотря на рекордное количество заказов новых судов

Судоходные компании ведут себя совершенно не так, как если бы их отрасли грозила неминуемая катастрофа, несмотря на убыточные фрахтовые ставки и рекордно высокий портфель заказов на строительство новых судов.

«Глядя со стороны, можно сказать: они все выплатили чудовищные дивиденды. Они продолжают заказывать суда. Они фрахтуют больше судов. Если не смотреть на спотовые ставки, можно сказать, что все в порядке. Но когда вы смотрите на фрахтовые ставки, видно, что никто не получает прибыль по текущим рыночным ценам, так что же происходит?

«Я бы сказал, что судоходные компании всегда были в курсе динамики своего рынка. Они видят тенденции, потому что на самом деле проживают их каждую минуту, — сказал Нокта FreightWaves. – Они увидели, что происходило три года назад [в начале бума COVID], раньше многих из нас». Другими словами, текущие действия судоходных компаний могут означать, что их будущие перспективы не так ужасны, как можно предположить, исходя из сегодняшних мрачных фрахтовых ставок.

Что насчет огромного числа заказов? «Я бы сказал, что многие из этих заказов — это заказы, которые судоходные компании хотели разместить четыре или пять лет назад, но тогда у них не было денежных поступлений», — сказал Нокта. Он подчеркнул, что новые суда также будут намного более экономичными.

И судоходные компании, и арендодатели контейнеровозов вступили в этот спад «с очень сильными денежными позициями и очень хорошим балансом». В результате судоходным компаниям «не придется бороться за долю рынка», как это было в прошлые кризисы, утверждает Нокта.