В августе доступные мощности на рынке FTL-перевозок сокращаются

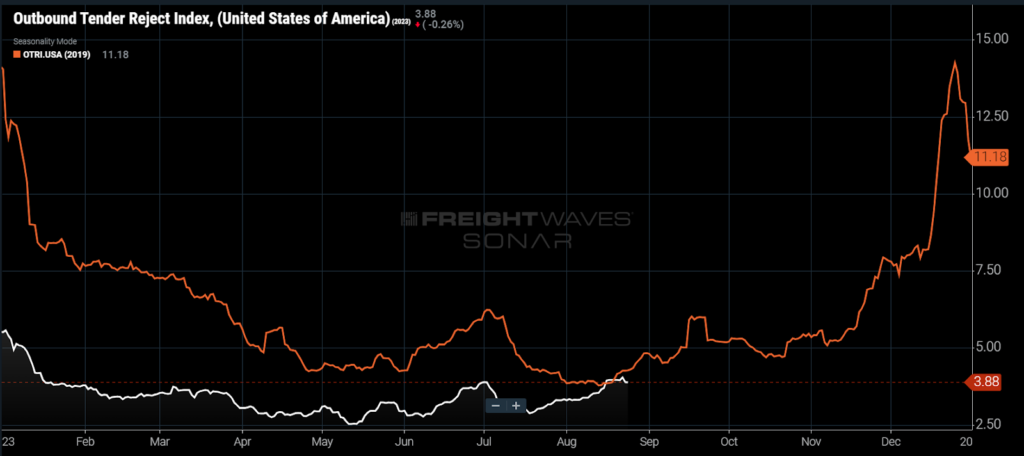

Национальный индекс отклонения исходящих тендеров (OTRI) превысил 4% в этом месяце впервые с начала января, когда он восстанавливался после периода праздников. Хотя значение в 4% по-прежнему указывает на то, что спрос превышает предложение, сроки и направление OTRI сигнализируют о том, что самые слабые условия рынка уже в прошлом.

Недавний скачок также стал первым случаем, когда OTRI превысил значение 2019 года, когда на рынок был исторически профицитным, и значительное количество перевозчиков покинуло отрасль.

Национальный показатель OTRI измеряет скорость, с которой перевозчики отказываются от грузов грузоотправителей по заранее согласованной или заключенной в контракте ставке. Как правило, значения ниже 4,5% связаны с рынками FTL-перевозок с избыточным предложением и являются дефляционными для контрактных ставок.

Конкуренция по контрактным ставкам

Движение рынка ко дну, возможно, наконец-то начало сказываться на грузоотправителях, поскольку снижение маржи прибыли перевозчиков теперь немного усложнило принятие решений о приоритетности грузов. В условиях высокодоходных контрактных ставок, как в 2022 году, все грузы приносят прибыль, и единственной проблемой является их покрытие. Теперь же перевозчикам приходится также учитывать, какие грузы являются более прибыльными с финансовой точки зрения.

OTRI был ниже 4% почти весь год и составлял в среднем 3,2% с февраля по июль. А контрактные ставки для Dry vans упали примерно на 15% за последний год. Недавний рост OTRI — с 3,3% до 4% — кажется, идеально сочетается с сильным падением средних контрактных ставок в начале августа. Это говорит о том, что у перевозчиков немного выросла степень свободы при выборе грузов.

Эта связь может быть несколько надуманной, поскольку на рынке действуют и другие факторы, такие как необычно сильный рост спроса на перевозки на дальние расстояния в июле этого года, но это, безусловно, влияющий фактор, поскольку ставки падают ближе к уровню безубыточности.

В 2020-2021 годах внутренний рынок грузовых перевозок был крайне «горячим», что создало экономический пузырь в секторе. Потребовался почти год, чтобы снизить контрактные ставки до уровня, на котором перевозчики, по крайней мере, не просто автоматически принимают все, что попадается им на пути.

Хотя рост числа отказов с 3% до 4% не так уж значителен, если посмотреть на более длинную траекторию тренда, недавний скачок является частью длительного периода увеличения количества отказов, начавшегося в мае, когда произошло еще одно сильное падение контрактных ставок.

Раннее пополнение запасов

Многие крупнейшие ритейлеры страны импортируют свои товары в портовые комплексы Лос-Анджелеса и Лонг-Бич и размещают их там перед отправкой по всей стране. Пик этой активности обычно приходится на период с сентября по ноябрь. Судя по всему, в этот раз пополнение запасов началось в начале этого года.

Увеличение объемов грузов, которые перевозят с Запада, может привести к нарушению работы сетей перевозчиков, поскольку им приходится прилагать усилия, чтобы переместить оборудование на большие расстояния. В Южной Калифорнии находится один из крупнейших складских районов США, который называют Внутренней Империей.

Этим летом уровень отказов на рынке Лос-Анджелеса превысил средний показатель по стране, после того как предыдущие полтора года расходы были значительно ниже национального OTRI.

Независимо от причин, рынок грузовых перевозок демонстрирует повышенный уровень реагирования, которого не было более года. Хотя это ни в коем случае не означает, что сложности для транспортных компаний на рынке грузоперевозок закончились, это признак того, что рынок все больше поворачивается в их сторону по мере приближения традиционного пикового сезона.