Рынок контейнерных перевозок еще не достиг нижнего предела, так как спотовые ставки продолжают снижаться

Спотовые индексы не падают такими же темпами, как во второй половине 2022 года, но продолжают снижаться неделю за неделей. Рынок все еще не достиг нижнего предела, поскольку транспортные мощности продолжают превышать спрос.

Спотовый рынок сигнализирует о том, куда будут двигаться годовые контрактные ставки в 2023 году.

Доходы от контрактов более важны для чистой прибыли перевозчиков, чем спотовые доходы, и перевозчики начинают сезон переговоров по контрактам на транстихоокеанские перевозки в этом году с крайне слабыми позициями на фоне все еще падающих спотовых ставок.

Индекс Freightos Baltic Daily

Разные спотовые индексы публикуют разные оценки ставок, но тенденции в целом одинаковы.

В пятницу по индексу Freightos Baltic Daily (FBX) спотовые ставки на маршруте Китай-Западное побережье составили 1 040 долларов за 40-футовый эквивалент (FEU), что на 94% ниже в годовом исчислении и на 30% ниже по сравнению с мартом 2019 г. (до COVID-19).

Ставка на маршруте Китай-Восточное побережье в пятницу по индексу FBX была на уровне 2 286 долларов за FEU (минус 87% в годовом исчислении, минус 17% по сравнению с периодом до COVID).

Между тем, трансатлантический рынок по-прежнему намного опережает транстихоокеанский. По индексу FBX ставка на маршруте Европа-Восточное побережье в западном направлении в пятницу составила 4 418 долларов за FEU, что всего на 36% меньше, чем в прошлом году, и на 89% больше, чем в марте 2019 года.

Изменения с начала года показывают, что темпы снижения ставок в транстихоокеанском регионе замедлились по сравнению с прошлым годом, но ставки по-прежнему снижаются.

По индексу FBX ставки на маршруте Китай-Западное побережье снизились на 25% с начала года, для маршрута Китай-Восточное побережье – на 21% и маршрута Европа-Восточное побережье – на 20%.

Индекс Drewry World Container

По индексу Drewry World Container (WCI) спотовые ставки на маршруте Шанхай-Лос-Анджелес за неделю, закончившуюся в четверг, составили 1 948 долларов за FEU.

Это на 2% меньше, чем в начале года, на 82% в годовом исчислении и, в отличие от FBX, больше на 23%, чем в марте 2019 года, до пандемии.

По индексу WCI спотовые ставки на маршруте Шанхай-Нью-Йорк составили 2 772 доллара за FEU, что на 29% ниже, чем в начале года, на 79% в годовом исчислении и на 1% ниже по сравнению с мартом 2019 года.

На все еще сильном рынке Роттердам, Нидерланды-Нью-Йорк, по индексу WCI спотовые ставки составили 5 573 долларов за FEU, что на 20% ниже, чем в начале года и на 14% ниже в годовом исчислении, но на 179% выше по сравнению с мартом 2019 года.

Drewry заявила, что ожидает «небольшого еженедельного снижения ставок в ближайшие несколько недель».

Другие индексы

Другие источники данных рассказывают ту же историю: рынок морских контейнерных перевозок, хотя и более стабилен, чем во второй половине 2022 года, еще не достиг нижнего предела.

Шанхайский индекс контейнерных перевозок (Shanghai Containerized Freight Index), который измеряет спотовые уровни на всех основных маршрутах из этого китайского порта, упал до 931 пункта за неделю, завершившуюся в пятницу. Это на 12% ниже, чем в начале года, и на 66% ниже в годовом исчислении, но все еще на 16% выше, чем в марте 2019 года.

Краткосрочный индекс Xeneta, XSI-C, составлял 1 259 долларов за FEU для маршрута Дальний Восток-Западное побережье США по состоянию на среду – это меньше на 4% в недельном исчислении и на 10% в месячном исчислении.

Индекс Platts для Северной Азии и Северной Америки не изменился за неделю, завершившуюся в пятницу. Источники сообщили Platts, что «объемы слишком малы, чтобы повлиять на ставки», а «маржа ужасна». Слабость рынка убедила «многих грузоотправителей отложить переговоры по контрактам», сообщает Platts.

Все еще слишком много мощностей

Более низкие ставки и более слабая загрузка судов подтверждают, что предложение превышает спрос на грузы.

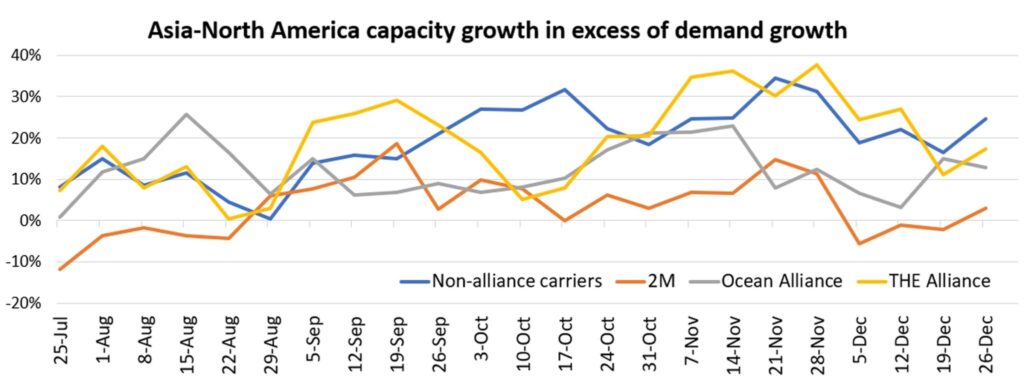

Компания Sea-Intelligence проанализировала степень дисбаланса на торговом пути между Азией и Северной Америкой. В опубликованном в воскресенье отчете измеряется процентная разница между ростом мощностей и ростом спроса во второй половине 2022 года, когда спотовые ставки резко упали.

Sea-Intelligence рассмотрела баланс для каждого из трех крупных альянсов — 2M, Ocean Alliance и THE Alliance — а также для контейнерных перевозчиков, не входящих в альянс.

Выяснилось, что члены альянса THE Alliance (Cosco, CMA CGM, Evergreen), перевозчики, не входящие в альянс, и Maersk, член 2M «несут большую ответственность за избыточные мощности на рынке, чем другие перевозчики», — сказал генеральный директор Sea-Intelligence Алан Мерфи.

Глядя на среднее значение всех перевозчиков, избыточные мощности в высшей степени превысили спрос в ноябре — более чем на 20% больше, чем спрос — и в декабре разрыв все еще был от низкого до среднего уровня.

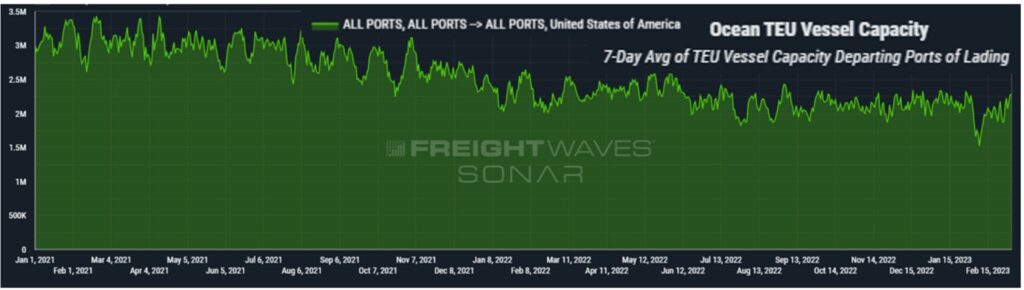

Еще один индикатор избыточных мощностей: Container Atlas FreightWaves SONAR отслеживает семидневное среднее значение грузоподъемности контейнеровозов, направляющихся в США, на основе дат отправления.

Эти данные показывают, что входящие в США мощности снизились примерно на треть по сравнению с пиковыми уровнями в 2021 году. Однако, несмотря на снижение спотовых ставок, данные Container Atlas не показывают значительного снижения входящих мощностей за последние пять месяцев, за исключением временного спада в связи с празднованием Китайского Нового года.