Рынок грузоперевозок мог бы, возможно, стать менее волатильным

Отрасль грузоперевозок известна своей нестабильностью. Только в первом квартале 2023 года закрылись почти 9 000 транспортных компаний.

Однако грузоотправителям — сторонам, которые пользуются услугами грузоперевозок, например, розничным торговцам и производителям — этот хаос, похоже, все больше надоедает. В то время как большинство из них сокращают сумму, которую они готовы потратить на услуги грузоперевозок в своих годовых контрактах, некоторые не сокращают ее так сильно, как могли бы, как сообщили FreightWaves руководители четырех компаний.

Вместо этого эти грузоотправители стремятся удвоить усилия по улучшению обслуживания. Излишняя сосредоточенность на цене может привести к тому, что грузоотправители не смогут доставить свой товар туда, куда ему нужно, — в этом, в конечном счете, и заключается смысл найма транспортной компании.

«В контрактном мире ставки — это одно, но они должны сопровождаться исполнением», — сказал FreightWaves Трэвис Пэт, вице-президент по клиентским решениям в Arrive Logistics.

Руководитель крупной фирмы по производству потребительских товаров, попросивший не публиковать его имя, соглашается с этим. Он сказал, что ставки на услуги грузоперевозок в его компании снизились примерно на 5% в этом году по сравнению с прошлым.

Этот относительно скромный разрез был сделан намеренно. Он сказал, что чем больше транспортных компаний будет вытеснено с рынка низкими ставками, тем больше вероятность того, что через несколько лет мы увидим еще один значительный рост стоимости перевозок.

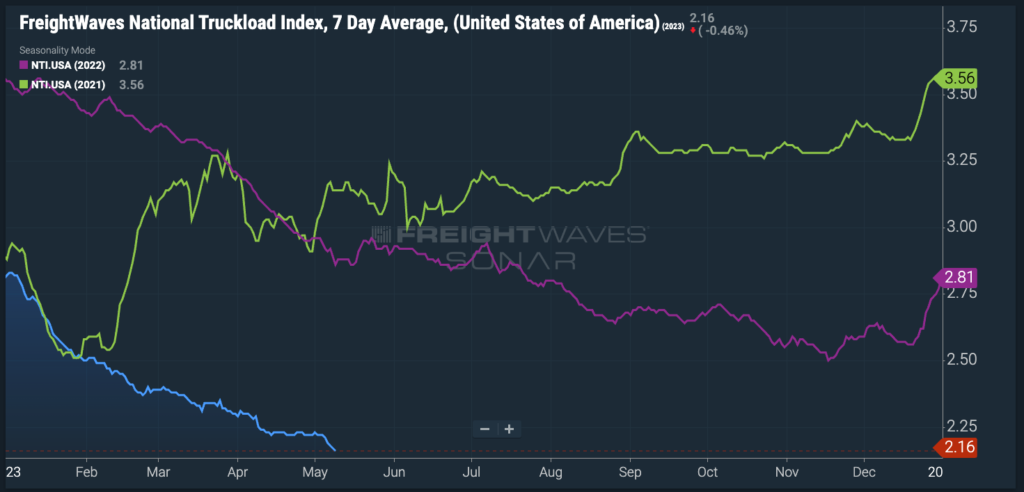

Если грузоотправители будут избегать чрезмерного снижения контрактных ставок в то время, когда спотовые ставки упали на 25% в годовом исчислении, это может помочь средним или крупным перевозчикам остаться в бизнесе в условиях продолжающейся кровавой бани отрасли грузоперевозок.

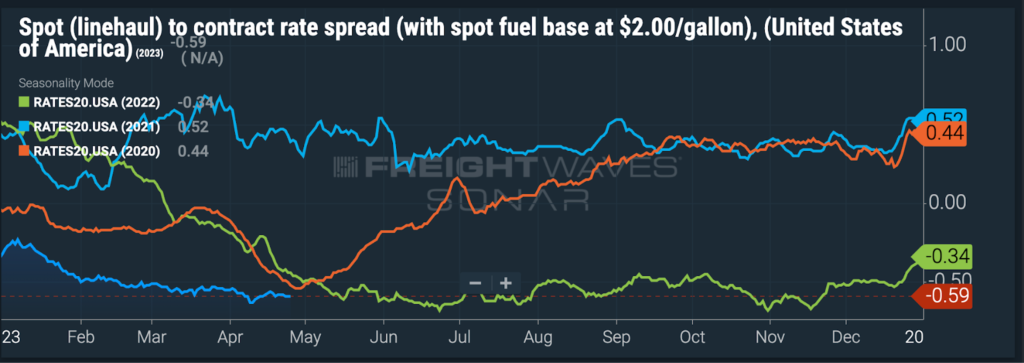

Зак Стрикленд, директор по анализу рынка грузовых перевозок в FreightWaves, сказал, что контрактные ставки не испытали такого свободного падения, на которое он рассчитывал. Самые последние данные показывают, что спотовые ставки на 59 центов за милю ниже, чем контрактные ставки, при условии топливной надбавки в размере 2 доллара за галлон. Это лишь немного ниже, чем спред, наблюдавшийся в это же время в прошлом году.

«Прямо сейчас, я думаю, мы наблюдаем медленную тенденцию к снижению контрактных ставок, которые все еще намного выше спотовых ставок, — сказал Стрикленд. – Этот спред продержался намного дольше, чем, вероятно, должен был бы».

Грузоотправители, которые устали от хаоса, могут держать эти контрактные ставки относительно высокими. Они скорее заплатят больше и останутся с несколькими хорошими перевозчиками, чем сэкономят немного денег, но столкнутся с фрахтовым ажиотажем, когда количество доступных траков снова снизится.

«Многие компании не хотят возвращаться к этим всплескам — особенно к тому, что мы видели в 21 году, когда спотовые ставки выросли на 35% по сравнению с прошлым годом, — сказал Дрю Херпич, коммерческий директор Nolan Transportation Group. – Компании в целом гораздо лучше осведомлены о своих транспортных расходах, чем раньше».

Сезон RFP теперь бесконечен

Когда-то раз в год был «сезон RFP». Последние несколько лет он проходит странным образом.

Как правило, примерно в четвертом квартале грузоотправители обдумывают ставки и строят прогнозы относительно доступных мощностей на предстоящий год. Эти грузоотправители рассылают свои «запросы предложений» группе перевозчиков. В ответ перевозчики предлагают ставки для каждого маршрута, который предлагает грузоотправитель. После некоторых переговоров эти контракты вступают в силу в первом квартале следующего года.

Этот процесс исчез в 2020 году. Контракты перестали быть годовыми и стали квартальными или даже ежемесячными в процессе, называемом «мини-заявки». Например, в середине 2022 года, когда спотовые ставки рухнули, руководитель крупной фирмы CPG заявил, что внешние перевозчики компании снизили свои ставки.

Этот постоянный диалог является одной из причин того, что мы не наблюдаем полного обвала контрактных ставок. По словам Стрикленда, некоторые перевозчики активно предлагали снижение ставок во время первоначального обвала на спотовом рынке.

Это умная тактика. Вместо того, чтобы ждать, пока ставки будут падать все ниже и ниже, эти перевозчики обратились к своим клиентам и предложили снизить цены, чтобы они соответствовали спотовому рынку. Транспортные компании, вероятно, рассчитывали, что ставки упадут еще ниже в ближайшие месяцы. Опередив этот спад, эти перевозчики смогли договориться о ставках, которые были не такими низкими, какими они были бы несколько месяцев спустя, если бы грузоотправители обратились к ним, когда условия были более благоприятными для грузоотправителей.

«Мы жаждем крови»

В конечном счете, проблема для многих грузоотправителей заключается в том, что им просто не хватает объема грузов, чтобы предложить его перевозчикам на фоне сокращения потребительских расходов на товары длительного пользования. Херпич из Nolan Transportation Group указал на клиента из списка Fortune 500, у которого на 1 300 поставок в неделю меньше, чем в это же время в прошлом году.

Кроме того, учитывая повышенные расходы на фрахт на протяжении большей части пандемии, некоторые грузоотправители пользуются шансом немного сократить свой транспортный бюджет. Один из руководителей цепочки поставок в сфере жилищного строительства рассказал FreightWaves, что он видел, как ставки на FTL-перевозки на одном из его основных маршрутов упали с 5 000-6 000 долларов два года назад до 1 500-2 500 долларов сегодня.

«В некотором смысле это почти гонка на выживание, — сказал руководитель цепочки поставок в сфере жилищного строительства. – Они просто пытаются заполнить свои траки прямо сейчас».

Теперь он стремится заключать многолетние контракты, чтобы зафиксировать необычно низкие ставки. Эти контракты будут повышать ставки каждый год, поскольку они привязаны к согласованному индексу. В августе генеральный директор FreightWaves Крейг Фуллер назвал это «местью грузоотправителей».

«Мы жаждем крови, — сказал FreightWaves руководитель цепочки поставок. – Они навязали нам это на 2 с половиной года, и пришло время расплаты».

Существуют сотни тысяч мелких перевозчиков, которые соглашаются на низкую плату за грузовые перевозки только для того, чтобы остаться в бизнесе. Однако Херпич сказал, что в конечном итоге это только навредит грузоотправителям.

«Вы увидите, что многие из этих перевозчиков и брокеров сегодня дешевеют, потому что им нужен объем, а спрос невелик, — сказал Херпич. – Но то, что на самом деле получил клиент, — это ставки, существующие только на бумаге. Это отлично смотрится на листе Excel или в файле RFP. Похоже на то, что я экономлю много денег. Но если они не смогут обслуживать груз, который мне нужен, это станет еще большей проблемой в конце концов».

Тем не менее, по словам Пэта из Arrive, тактика грузоотправителей по-прежнему остается распространенной, даже если наблюдается значительный сдвиг в сторону меньшей волатильности. Его команда ежемесячно выполняет от 100 до 150 запросов предложений. Пэт заявил, что существует много грузоотправителей, которые предпочитают настаивать на контрактных ставках, аналогичных спотовым, или просто выбирают спотовый рынок.