Почему парки траков расширяются на фоне замедления грузоперевозок

Шейн Феррисс основал свою компанию по грузоперевозкам в 2013 году с одного трака. Сегодня парк Феррисса, который называется Greenmiles, насчитывает около 25 траков. Поскольку надвигается рецессия грузоперевозок, это не лучший рынок для небольшого автопарка, такого как Greenmiles, который в основном перевозит замороженное или охлажденное мясо.

Феррисс хочет увеличить количество траков до 40 к следующему году. Есть только одно ограничение: все остальные тоже хотят больше траков.

На этой неделе Феррисс узнал, что 15 траков, которые он заказал весной, не будут доставлены в этом году. В лучшем случае он может получить до семи таких траков в следующем году. Производственных слотов просто не осталось. Его единственная надежда состоит в том, что другие автопарки, заказавшие траки, отменят свои заказы.

К несчастью для Феррисса, отмены являются «абсолютно незначительными», по словам Эрика Кроуфорда, старшего аналитика ACT Research. Автопарки отчаянно нуждаются в траках после того, как из-за перегрузок в производственной цепочке практически невозможно было получить новый трак в течение 2021 года и большей части 2022 года.

Ситуация медленно меняется. По данным ACT, за последние три месяца производители поставили в парки 81 000 траков, что на 30% больше, чем за тот же период прошлого года. Крупные перевозчики, такие как Old Dominion, планируют потратить в этом году сотни миллионов на новое оборудование. А владельцы небольших автопарков, такие как Феррисс, стремятся расширить свой бизнес и вложить деньги в покупку новых траков.

Это может показаться удивительным, учитывая жуткие заголовки о рецессии в сфере грузоперевозок, а также о макроэкономической рецессии.

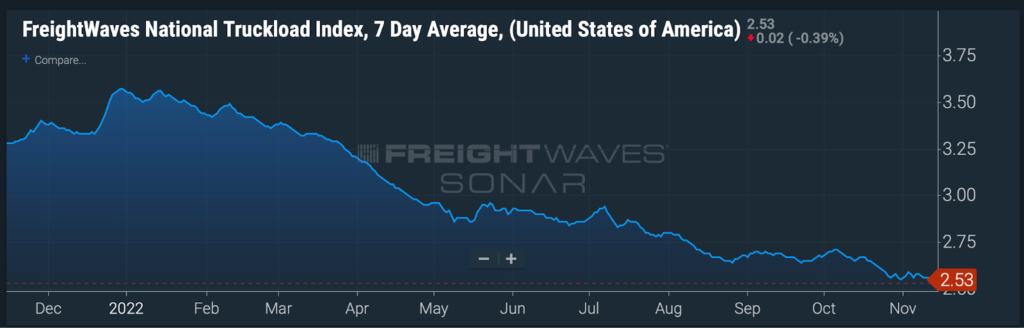

В понедельник спотовые ставки на Dry Vans в США достигли 2,53 доллара за милю, согласно Национальному индексу FTL-грузоперевозок FreightWaves. Это на 23,3% меньше, чем за тот же день в прошлом году. Контрактные ставки также начинают слабеть, хотя и не таким резкими темпами.

По словам владельца-оператора Джеймса Эванса, проживающего в Валдосте, штат Джорджия, его доход снизился на 30% по сравнению с прошлым годом.

Десятки тысяч новых траков — это последнее, что нужно отрасли грузоперевозок в таких условиях. Дополнительные мощности могут привести к дальнейшему снижению ставок, особенно потому, что они появляются как раз тогда, когда потребительские расходы на товары длительного пользования снижаются. Это сделало бы рецессию в сфере грузоперевозок гораздо более болезненной для больших и малых автопарков.

Есть менее пугающее объяснение. Эксперты заявили, что эти новые траки в основном предназначены для крупных автопарков, что указывает на нормализацию отрасли, в которой с начала пандемии против обыкновения доминировали малые автопарки и спотовый рынок.

Ничто не сравнится с ожиданием трака 14,7 месяцев

Одним из любопытных условий хаоса в цепочке поставок 2021 года было то, что, поскольку покупатели, помешанные на товарах длительного пользования, требовали большей вместимости траков, производители не могли производить столько траков… из-за проблем с цепочкой поставок.

Согласно ACT, в октябре прошлого года новый трак ждали 14,7 месяца. Крупные автопарки обычно заказывают дорогие новые траки, в то время как малые автопарки работают с подержанными.

Но в последние несколько лет небольшие автопарки были королевами бала грузоперевозок. Согласно федеральным данным, с мая 2021 года по май 2022 года автопарки, состоящие из 1 000 траков и более, увеличили количество траков на 1,2%. Между тем, общее количество транспортных средств в парках с шестью или менее траками увеличилось на 7,7% за тот же период.

Это потому, что рекордно высокие спотовые ставки и легкое финансирование сделали более привлекательным, чем когда-либо, открытие собственного небольшого автопарка. Согласно данным FTR Transportation Intelligence за июнь, с июля 2020 года по май 2022 года на рынок вышло чуть менее 195 000 новых перевозчиков. Около 70% этих новых парков состояли из одного трака. В предыдущий рекордный 23-месячный период на рынок вышло гораздо меньше новых перевозчиков: около 86 000.

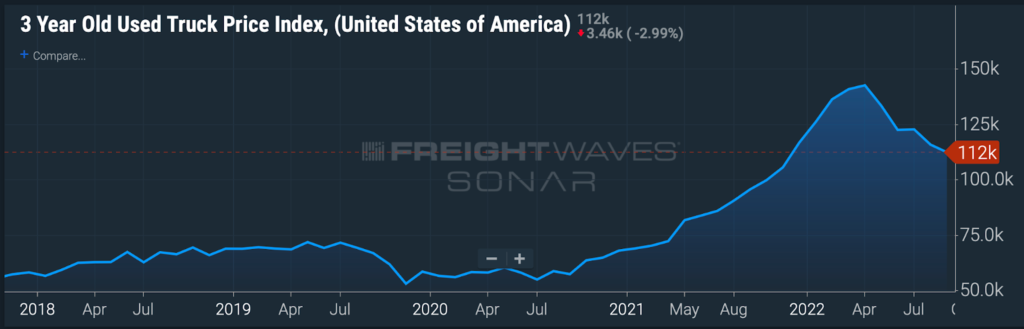

Эти новые владельцы бизнеса обрушились на рынок подержанных траков. По данным ACT Research, пик цен пришелся на апрель 2022 года, когда трехлетний подержанный трак стоил более 140 000 долларов. Это более чем вдвое превышает стоимость подержанного трака в апреле 2019 года.

В ответ многие тракдрайверы продали свои подержанные траки. Теперь они стремятся восстановить свой автопарк, тем более что обанкротившиеся владельцы-операторы возвращаются к ним, желая снова работать водителями в компаниях.

J.B. Hunt и Schneider сообщили о тысячах дополнительных траков в третьем квартале по сравнению с тем же периодом прошлого года. Согласно финансовой отчетности за третий квартал, за последний год Knight-Swift добавила около 15 000 новых трейлеров. Согласно последнему квартальному отчету, Old Dominion планирует потратить в этом году около 350 миллионов долларов на новые траки.

Несмотря на то, что многие добавляют новое оборудование, тракдрайверы также настороженно относятся к текущим макроэкономическим условиям и условиям перевозки грузов, особенно в условиях необычно слабого пикового сезона.

Кроуфорд сказал, что даже с учетом рецессии на горизонте, ACT по-прежнему предвидит прибыльный год для отрасли грузоперевозок. Он будет менее прибыльным, чем 2022 год, и об этом свидетельствует снижение отложенного спроса на оборудование.

Девять месяцев назад, по оценкам ACT, неудовлетворенный спрос на траки составлял более 100 000 единиц, который не обязательно отразится на поставках оборудования. Теперь он снизился до 55 000 или 60 000.

Увеличение количества доступных траков может вызвать беспокойство в условиях рецессии грузоперевозок

Выход на рынок большего количества траков, будь то небольшой парк или большой, может вызывать беспокойство. Сегодняшние автопарки, особенно небольшие и владельцы-операторы, уже борются с низкими ставками и растущими затратами.

«Многие только сейчас обзавелись траками и трейлерами, — сказал Даниэль Као, генеральный директор и соучредитель грузовой платформы TruckSmarter. – Они закупили оборудование давным-давно, но из-за такого отставания ничего из этого не прибыло до недавнего времени».

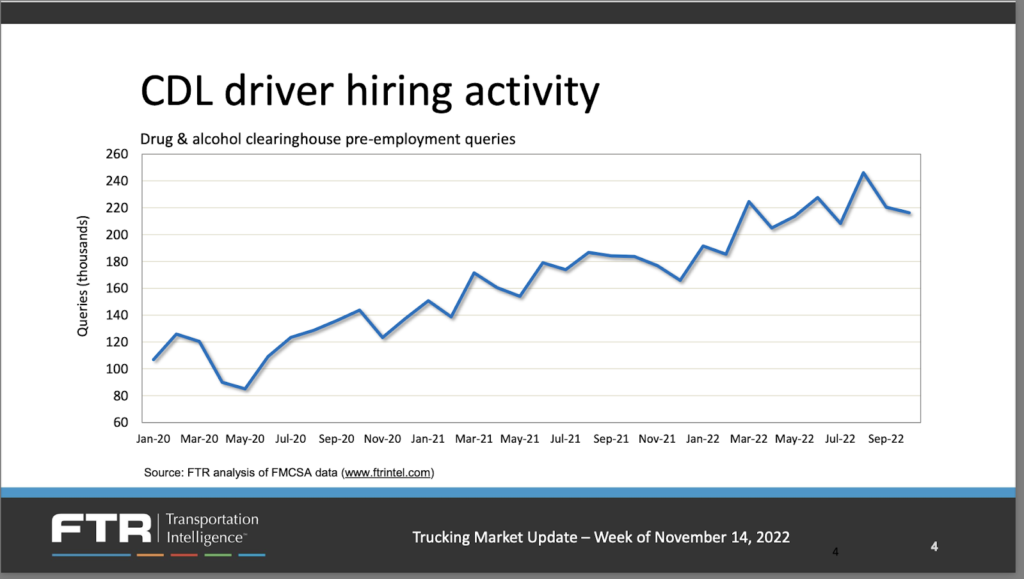

По словам Эйвери Вайса, вице-президента FTR по грузоперевозкам, федеральные данные показывают, что количество отзывов разрешений на грузовые перевозки в этом году увеличивается. Активность по найму остается более высокой, о чем свидетельствуют запросы перед приемом на работу в федеральный Информационный центр по наркотикам и алкоголю.

Это подтверждает мнение о том, что мощности не обязательно уходят с рынка грузоперевозок. Скорее, как отметили Кроуфорд из ACT и старший аналитик J.D. Power Крис Виссер, мощности, скорее всего, будут направлены на большие автопарки.

И хотя владельцы-операторы закрываются, все еще есть те, кто выходит на рынок или расширяет свой бизнес. Кори Уильямс из восточной Айовы — один из них. Он хотел создать компанию по грузоперевозкам в конце 2021 года, но это оборудование появилось весной этого года — как раз к падению спотовых ставок и росту цен на дизель.

«Я не собираюсь говорить, что это было легко, — сказал Уильямс, чья компания в основном перевозит кемперы. – Я многому учусь, потому что делаю все сам. В конце концов, это окупается».

Брент Хатто, директор по связям с общественностью Truckstop, сообщил FreightWaves, что платформа по-прежнему привлекает новых клиентов, большинство из которых являются автопарками владельцев-операторов. Тем не менее, уровень ухода клиентов внезапно подскочил в октябре после того, как оставался относительно низким в течение всего года.

В целом рынок смещается в сторону крупных перевозчиков и контрактных грузоперевозок. Во время необычных грузовых условий пандемии на спотовые перевозки приходилось до 50% рынка грузоперевозок. Обычно эти грузы перевозят владельцы-операторы и небольшие автопарки. За последние несколько месяцев мы видели, как спотовый рынок занимал 18-30% рынка. Это все еще значительно выше обычных 10-20%, но все же показатели возвращаются к норме.

Сбои в цепочке поставок могут смягчить надвигающуюся рецессию в сфере грузоперевозок

Те, кто работает в сфере грузоперевозок несколько лет, хорошо осведомлены о ее циклах подъема и спада. Например, в 2018 году автопарки усердно инвестировали в новых сотрудников и оборудование на фоне высоких ставок. Но в 2019 году произошла болезненная кровавая баня, когда на рынке появилось слишком много мощностей. Десятки владельцев-операторов и автотранспортных компаний закрылись или обанкротились, в том числе такие гиганты, как Celadon и New England Motor Freight.

Вероятно, на рынке грядет болезненная коррекция, и в наибольшей степени рискуют малые автопарки.

Но нехватка нового и бывшего в употреблении оборудования в последние несколько лет, вероятно, ограничила количество некоторых потенциальных предпринимателей, занимающихся грузоперевозками, возможно, побуждая этих людей продолжать работу в своей компании или искать работу в другой отрасли.

«Если вы перевозчик, вы, безусловно, расстроены, потому что вы использовали старые, менее экономичные автопарки, поэтому вы не смогли получить столько прибыли, сколько могли бы, — сказал Кроуфорд из ACT. – Оборотная сторона заключается в том, что OEM-производителям не придется увольнять работников в той мере, в какой они могли бы это сделать в следующем году. Уровни их производства снизятся, но все еще будут повышены и сопоставимы с 2022 годом».

Это, возможно, снижает количество грузоперевозок на рынке, а также потенциальное количество владельцев-операторов, которые будут бороться в условиях рецессии в сфере грузоперевозок.

Несмотря на эти проблемы, Феррисс из Greenmiles уверен, что его автопарк переживет так называемую Великую чистку. Он сказал, что накопил деньги за эти годы изобилия и рассчитывает использовать эти ресурсы.

«Люди, пришедшие в эту отрасль без реальных знаний, покупали траки по искусственно завышенным ценам, — сказал Феррисс. – Эти решения поставили их на первое место в списке на то, чтобы выйти из бизнеса. Вероятно, в конечном итоге я куплю это оборудование меньше, чем за половину того, что они заплатили».