Вот сколько накоплений и дохода нужно иметь, чтобы попасть в 10% самых богатых американских домохозяйств

Каждые 3 года Федеральная резервная система проводит исследование потребительских финансов (SCF), которое предоставляет финансовую картину американских домохозяйств по демографическим и экономическим группам, детализируя их владение активами, долговое бремя и доходы.

SCF на 2022 год (последний выпуск) был опубликован в октябре 2023 года. Тогда американские домохозяйства сообщили о медианном доходе в $70 200 и медианном собственном капитале в $192 700. Для контекста, медиана относится к среднему значению, или 50-му процентилю, что означает, что половина опрошенных домохозяйств сообщила о большем доходе и богатстве, а другая половина сообщила о меньшем.

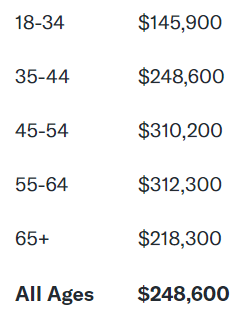

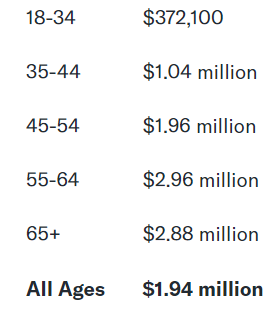

Чтобы войти в число 10% верхних слоев населения, или 90-го процентиля, американские домохозяйства должны были сообщить о минимальном доходе в размере $248 600 и минимальном собственном капитале в размере $1,94 миллиона. Однако эти цифры охватывают все возрастные категории. Читателям, которые хотят сравнить свое финансовое положение с положением более широких слоев населения, следует сосредоточиться на своей конкретной возрастной группе.

В приведенной ниже таблице доход до уплаты налогов разбит по возрастам, необходимым для того, чтобы войти в число 10% богатых американских домохозяйств.

Возрастная группа | Минимальный доход для попадания в число 10%

Чистый капитал равен активам (финансовым и нефинансовым) за вычетом долговых обязательств. Наиболее распространенными финансовыми активами, о которых сообщили американские домохозяйства в SCF 2022 года, были банковские счета (98,6%), пенсионные счета (54%) и брокерские счета (21%). Наиболее распространенными нефинансовыми активами были транспортные средства (87%) и основное жилье (66%).

Более трех четвертей американских домохозяйств сообщили о наличии долгов. Средний остаток составлял $163 800, а наиболее распространенными источниками задолженности были кредитные карты (45%), автокредиты (35%) и студенческие кредиты (22%).

Возрастная группа | Минимальный капитал для попадания в число 10%

Некоторые читатели могут быть разочарованы или даже смущены тем, как их собственный капитал соотносится с капиталом некоторых сограждан, но стоит помнить о двух вещах. Во-первых, попасть в топ-10% сложно, и люди старшего возраста определенных возрастных групп имеют преимущество просто потому, что у них было больше времени для работы и накопления сбережений.

Во-вторых, любой может увеличить свой собственный капитал за счет составления бюджета и разумных инвестиций. Специалисты по финансовому планированию часто рекомендуют структуру бюджета 50-30-20, которая разбивает доходы на три категории расходов.

Потребности: 50% дохода должно быть направлено на необходимые расходы, такие как продукты питания, топливо, аренда и коммунальные услуги. Минимальные выплаты по долгу также относятся к этой категории.

Желания: 30% дохода следует направлять на необязательные расходы, такие как путешествия, развлечения и покупки предметов роскоши.

Сбережения: 20% дохода следует откладывать для выхода на пенсию через индивидуальные счета и/или счета, спонсируемые работодателем. Выплаты по долгам выше минимального также относятся к этой категории.

Обратите внимание, что минимальные выплаты по долгу включены в «потребности», а выплаты по долгу выше минимума включены в «сбережения». Есть важное предостережение. Выплаты по долгам с высокими процентами (долг с процентной ставкой выше 8%) имеют приоритет над сбережениями на пенсию. Деньги, вложенные в акции, могут не приносить 8% в год, а это означает, что остаток по долгам под высокие проценты может расти быстрее, чем инвестированные доллары. Крайне важно избегать такой ситуации.

После выплаты долга под высокие проценты специалисты по финансовому планированию обычно рекомендуют постепенно погашать остальные долги, одновременно откладывая деньги на пенсию. Любые дополнительные деньги следует инвестировать через индивидуальный брокерский счет просто потому, что они предлагают большую гибкость.

Исторически сложилось так, что фондовый рынок был лучшим местом для долгосрочного инвестирования денег, и индексный фонд S&P 500 — хорошее место для начала. Индекс S&P 500, по сути, является эталоном для всего фондового рынка США. За последнее десятилетие индекс превзошел почти все остальные классы активов, включая международные акции, инструменты с фиксированным доходом, драгоценные металлы и недвижимость, и является отличным вариантом для большинства инвесторов.