Тракдрайверы покидают сферу, которая характеризуется периодами подъемов и спадов

Дави Педро мог это предвидеть.

Грузовой бум, который втянул его в грузоперевозки, начал утихать. Поездки, которые раньше были прибыльными, начали приносить меньше денег, и этого едва хватало, чтобы покрыть расходы на бензин, дорожные сборы, страховку и ремонт.

«Расходы выше, чем ты зарабатываешь, — сказал Педро. - Это не стоит моего времени».

Поэтому этой весной 42-летний Педро бросил перевозку грузов и устроился водителем самосвала в местную компанию по укладке дорожного покрытия.

Педро — один из нескольких тысяч водителей, которые в этом году покинули отрасль во время одного из самых резких спадов на рынке грузовых перевозок в истории.

По словам Кена Адамо, руководителя отдела аналитики DAT Freight & Analytics, с тех пор, как в 1980 году регулирование грузоперевозок было отменено, в отрасли регулярно происходили периоды подъема и спада каждые 18–24 месяца. В хорошие времена в бизнес устремляются новые водители. Приток неизбежно снижает ставки, что приводит к тому, что многие из этих новых водителей увольняются.

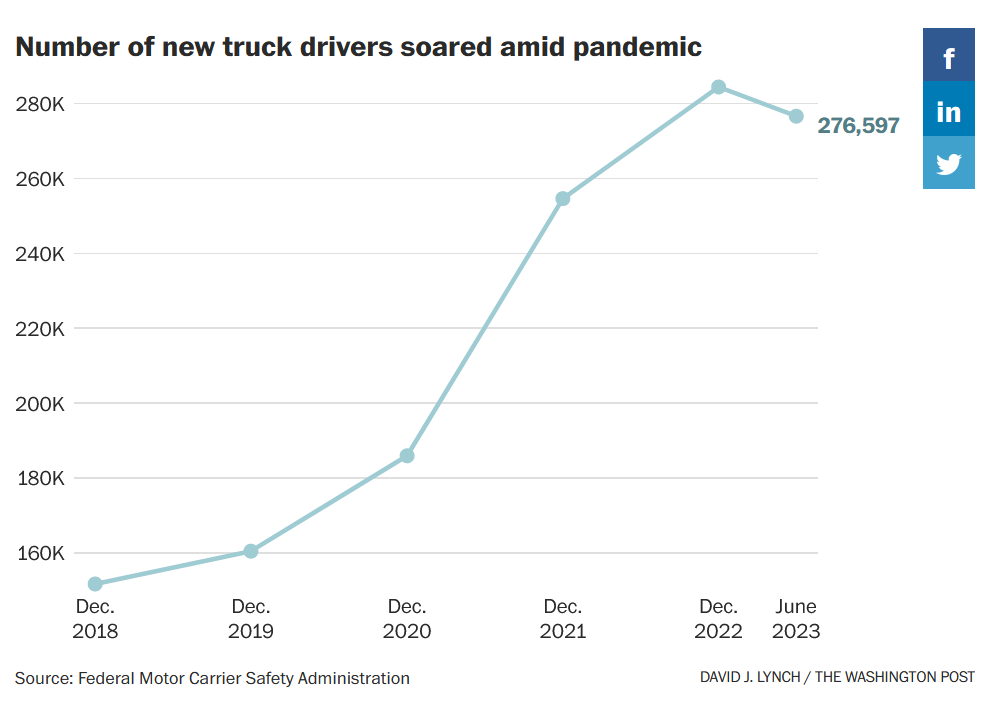

Ковидная глава этой истории была экстремальной. По словам Адамо, на пике за один месяц на рынок выходили примерно 8 000 автотранспортных компаний, хотя долгосрочный среднемесячный показатель составляет около 700.

Спад грузоперевозок в значительной степени является хорошей новостью для потребителей, которым больше не нужно ждать заказанные ими товары, а также для производителей, которым в прошлом году не хватало ключевых материалов, таких как полупроводники. Сегодня национальная цепочка поставок работает более гладко, чем когда-либо с конца 2008 года, согласно индексу, который рассчитывает Федеральный резервный банк Нью-Йорка.

Как и многое другое, корни сегодняшнего спада на рынке грузоперевозок можно отнести к пандемии. По словам Фила Леви, главного экономиста Flexport, поскольку коронавирус нарушил работу сначала в Китае, а затем в Европе и США, хронические задержки с доставкой и рост стоимости доставки заставили компании пересмотреть свои стратегии доставки «точно вовремя» и вместо этого создать запасы потребительских товаров и промышленных деталей.

Когда позже потребители начали возвращаться к своим обычным моделям расходов, компании столкнулись с переполненными складами. Более высокие процентные ставки усугубили и без того тяжелую ситуацию, увеличив расходы на содержание простаивающих запасов.

Крупные ритейлеры в последние месяцы стали заказывать меньше товаров, сосредоточившись вместо этого на сокращении своих запасов.

Количество грузовых контейнеров, прибывающих в порт Лос-Анджелеса сократились на 23% по сравнению с прошлым годом. Тракдрайверы получают менее половины своего пикового дохода за милю 2021 года с поправкой на инфляцию, даже несмотря на рост их эксплуатационных расходов. А в среду Union Pacific, вторая по величине железная дорога страны, заявила, что в последнем квартале ее прибыль упала более чем на 11%.

Обычно спад в грузовых перевозках сигнализирует о приближении более широкого спада. Но потребительские расходы, на которые приходится 68% экономики, не падают. Расходы постепенно замедляется и переключаются с товаров на услуги. По данным Министерства торговли, во втором квартале потребительские расходы на услуги росли в три раза быстрее, чем покупки товаров.

Этот своеобразный экономический климат делает рецессию грузоперевозок более суровой, чем обычно.

Снижение объемов грузоперевозок, за которым вскоре следует полномасштабная рецессия, обычно компенсируется падением цен на бензин из-за слабого спроса, снижения стоимости оборудования и слабого рынка труда с контролируемой заработной платой.

Ни одно из этих условий не действует сегодня. По данным ФРС, розничные цены на бензин составляют в среднем 3,56 доллара за галлон. Это примерно на 18% меньше, чем год назад, но все еще много по сравнению с большей частью последних пяти лет. Точно так же инфляция подтолкнула вверх цены на оборудование, а сильный рынок труда означает, что работодатели должны конкурировать за работников, предлагая более высокую заработную плату.

Сочетание более низкого спроса на грузоперевозки и более высоких затрат снижает размер прибыли и вытесняет более мелких перевозчиков, таких как Педро, из бизнеса.

Педро решил основать свою компанию по грузоперевозкам, состоящую из одного человека, в конце 2020 года.

Поскольку потребители, работающие на дому, перегружали цепочки поставок, Педро понял, что на этом можно заработать. Надеясь заработать достаточно, чтобы оплатить некоторые счета и отремонтировать свой дом он решил начать бизнес.

Но он понимал циклический характер бизнеса грузоперевозок с бумами с спадами, к которому любой может присоединиться, купив трак, и любой может уйти, припарковав его.

Он взял кредит с фиксированной процентной ставкой и купил подержанный Freightliner Cascadia 125 с пробегом 350 000 миль за 49 900 долларов. В то время это было хорошей сделкой, до того, как всплеск грузоперевозок поднял цены на аналогичные траки выше 80 000 долларов.

Пока американцы, застрявшие дома, продолжали тратить, Педро видел, как его доходы росли. По его словам, за первый год он заработал 272 000 долларов, в результате чего его доход после уплаты налогов составил около 86 000 долларов.

Он внимательно следил за своей прибылью, тщательно соизмеряя стоимость отдельных поездок с предлагаемой оплатой. Но счета за ремонт Freightliner, в том числе один на 7 200 долларов, съели его заработок.

«Вы не захотите оставаться владельцем-оператором в течение очень долгого времени. Все, что вы делаете, это вкладываете деньги в трак», — сказал он.

По мере того, как экономика приближалась к своим допандемическим показателям, плата за его регулярные поездки из Бостона на Средний Запад была все меньше и меньше. Рейсы, которые когда-то приносили ему 6 000 или 7 000 долларов, теперь приносили менее 4 000 долларов.

В течение апреля валовая прибыль Педро снизилась более чем на треть, и перспективы были мрачными.

«В начале этого года все пошло на спад, — сказал Педро. – Следующий год будет еще хуже. Так что я сейчас выйду из бизнеса».

Страдают и крупные грузовые перевозчики. Прибыль автотранспортного гиганта Knight-Swift упала на 71% во втором квартале, а Yellow подала заявление о защите от банкротства.

Сильнее всего от спада грузоперевозок пострадали новые участники рынка. По данным Федерального управления по безопасности автомобильных перевозок, в период с декабря 2020 года по декабрь 2022 года почти 100 000 новых владельцев-операторов начали перевозить грузы.

«Теперь мы видим обратную сторону этого невероятного роста», — сказал Тодд Спенсер, президент Ассоциации независимых владельцев-операторов. - Теперь этим участникам рынка тяжело, когда больше нет чрезвычайно возросшего объема грузоперевозок».